Déductibilité des dépenses associées au bureau à domicile pour les salariés ayant été obligés de travailler à distance (en télétravail) en 2020 à cause des mesures gouvernementales associées à la pandémie de la covid-19.

1. Dépenses associées au bureau à domicile VS autres dépenses :

Il faut bien distinguer ces deux catégories de dépenses déductibles afin de comprendre la façon de déduire ces dépenses.

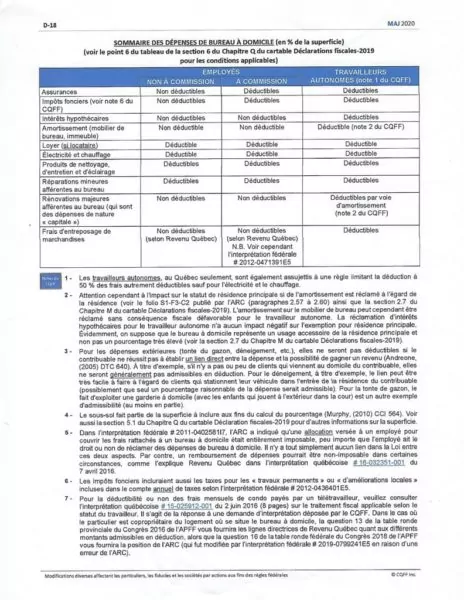

Les dépenses associées au bureau à domicile sont une nouveauté de 2020 et la liste des ces dépenses est expressément établie par le gouvernement autant fédéral que provincial. Vous ne pouvez pas faire preuve d’imagination. Les dépenses déductibles associées au bureau à domicile sont préétablies. Afin de savoir quelles sont ces dépenses, vous pouvez consulter le tableau ci-joint.

Les autres dépenses déductibles sont les dépenses déductibles classiques que vous avez toujours déduit, par exemple : essence, achat de fournitures de bureau, service internet, etc…

2. Déductibilité des dépenses associées au bureau à domicile :

Les gouvernements vous offrent deux façons de déduire ces dépenses, nouveauté de 2020 :

2.1. Méthode simplifiée : Si vous avez été obligé de travailler en télétravail un minimum de 4 semaines au courant de l’année 2020, vous pouvez vous prévaloir de la méthode simplifiée de déduction des dépenses associées au bureau à domicile. Cette méthode, appelons-là la « méthode du 400$ », vou

s permet de déduire 2$ par jour de télétravail jusqu’à concurrence de 200 jours au courant de l’année 2020, pour un montant maximal de 400$ pour l’année 2020. Évidemment, vous ne pouvez demander ce 2$ rien que pour les jours de télétravail que vous avez fait, 200 jours, c’est le plafond (28 jours étant le plancher minimum requis pour pouvoir se prévaloir de cette méthode), donc si vous avez fait 100 jours de télétravail au courant de l’année 2020, vous avez droit de déduire 200$.

Notez que cette méthode ne requiert aucune preuve, ni des dépenses ni du télétravail, elle est fondée sur la bonne foi du contribuable quoique le gouvernement peut toujours procéder à des vérifications à un moment ultérieur.

2.2. Méthode classique : Vous pouvez, au lieu de vous prévaloir de la méthode simplifiée, procéder de la façon ordinaire et obtenir de votre employeur le formulaire T2200/T2200S et sa version provinciale, signées. En signant ces formulaires votre employeur atteste que vous avez été obligés de travailler en télétravail et d’utiliser votre bureau à domicile. Par la suite vous devez, vous-mêmes, ce n’est pas à votre employeur de le faire, calculer vos dépenses associées au bureau à domicile. Vous devez prendre vos factures (électricité, rénovations, etc…) et calculer vos dépenses annuelles pour votre immeuble et un pourcentage de cette somme sera déductible de votre revenu. Le pourcentage se calcule en fonction de la superficie de votre bureau à domicile par rapport à la superficie totale de votre immeuble. Le sous-sol est inclus dans la superficie totale. Faites attention toutefois, il est très peu probable qu’un pourcentage qui dépasse le 15% soit réellement possible…

L’avantage de cette méthode classique c’est que vous pouvez, en plus des dépenses associées au bureau à domicile, déduire les autres dépenses déductibles mentionnés plus haut, les dépenses déductibles classiques.

Vous ne pouvez toutefois pas vous prévaloir des deux méthodes. Si vous choisissez la méthode simplifiée vous ne pouvez plus déduire les autres dépenses déductibles.

Si vous choisissez la méthode classique, vous perdez le droit à la méthode simplifié.